Учет штрафных санкций требует правильного отражения в бухгалтерской и налоговой отчетности. Рассмотрим порядок оформления штрафов в соответствии с действующими нормативными актами.

Содержание

Основные принципы учета штрафов

| Тип штрафа | Счет учета | Налоговый учет |

| Налоговые санкции | 99 "Прибыли и убытки" | Не уменьшают налогооблагаемую базу |

| Административные | 91.2 "Прочие расходы" | Учитываются при УСН "доходы-расходы" |

| Договорные | 76.2 "Расчеты по претензиям" | Зависит от условий договора |

Порядок отражения в учете

Для административных штрафов

- Начисление штрафа:

- Дт 91.2 Кт 76 (субсчет "Расчеты по штрафам")

- Оплата штрафа:

- Дт 76 Кт 51

- Отражение в налоговом учете (при УСН):

- Книга учета доходов и расходов

Для налоговых санкций

- Начисление:

- Дт 99 Кт 68 (соответствующий субсчет)

- Оплата:

- Дт 68 Кт 51

- Особенности:

- Не включаются в расходы при налогообложении

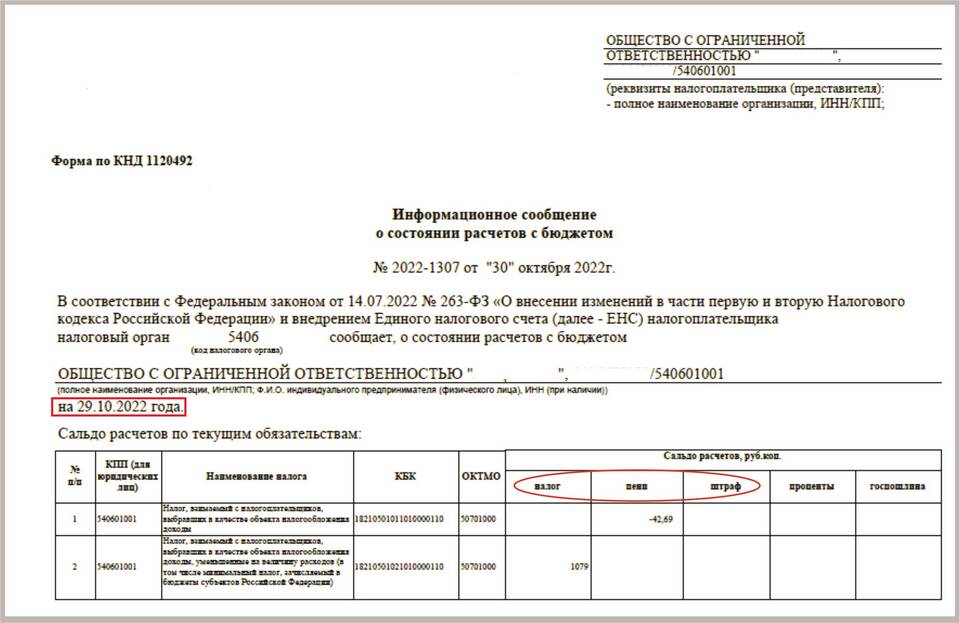

Документальное оформление

| Документ | Назначение |

| Постановление | Основание для начисления |

| Бухгалтерская справка | Обоснование проводок |

| Платежное поручение | Подтверждение оплаты |

Особенности для разных систем налогообложения

- ОСНО: штрафы не уменьшают налог на прибыль

- УСН "доходы": не учитываются в расходах

- УСН "доходы-расходы": учитываются в день оплаты

- Патент: не влияют на расчет налога

Рекомендации по учету

Штрафы следует учитывать отдельно от других расходов. Для налоговых санкций рекомендуется завести отдельный субсчет на счете 68. При оспаривании штрафа необходимо сделать обратные проводки после получения решения об отмене.